Новости рынков |Cеверсталь не планирует менять дивполитику, сохранит ее в действующей редакции

- 20 декабря 2024, 12:09

- |

Компания также не планирует пересмотра действующей дивидендной политики.

«Она была принята в апреле 2018 года и зарекомендовала себя как эффективная и гибкая. Наша дивидендная политика позволяет объективно и регулярно распределять прибыль как в интересах развития компании, так и в интересах инвесторов. Планируем сохранить ее в действующей редакции», — заявила Мишанина.

Дивидендная политика «Северстали» привязана к FCF. При коэффициенте чистый долг/EBITDA ниже 0,5х компания может распределить в качестве квартальных дивидендов до 100% чистого потока денежных средств (FCF). Металлургическая компания вернулась к поквартальным дивидендным выплатам в 2024 году после длительного перерыва с третьего квартала 2021 года.

- комментировать

- ★1

- Комментарии ( 0 )

Новости рынков |Россети ожидают выручку по группе за 2024 год выше 1.5 трлн руб. — Рюмин

- 18 декабря 2024, 15:36

- |

Объем инвестиций в вводимые группой «Россети» объекты электроснабжения второго этапа расширения Восточного полигона составили 200 млрд рублей.

ИНВЕСТПРОГРАММА ГРУППЫ «РОССЕТИ» В 2024 ГОДУ СОСТАВИТ РЕКОРДНЫЕ 650 МЛРД РУБЛЕЙ

tass.ru/ekonomika/22705397

Новости рынков |Газпромнефть рассчитывает в 2025 г увеличить нефтепереработку и выпуск светлых нефтепродуктов

- 13 декабря 2024, 15:08

- |

«ГАЗПРОМ НЕФТЬ» РАССЧИТЫВАЕТ В 2025Г УВЕЛИЧИТЬ НЕФТЕПЕРЕРАБОТКУ И ВЫПУСК СВЕТЛЫХ НЕФТЕПРОДУКТОВ

«ГАЗПРОМ НЕФТЬ» В 2025Г УВЕЛИЧИТ ИНВЕСТИЦИИ В СВЯЗИ С РЕАЛИЗАЦИЕЙ КРУПНЫХ ПРОЕКТОВ

РЕШЕНИЕ ОПЕК+ НЕ ОТРАЗИТСЯ НА ИНВЕСТПРОЕКТАХ «ГАЗПРОМ НЕФТИ», ОНИ ОРИЕНТИРОВАНЫ ПО ДОБЫЧЕ ЗА ПРЕДЕЛАМИ 2025Г

ГАЗПРОМ НЕФТЬ" В 2024 Г. УСТАНОВИТ НОВЫЙ РЕКОРД ПО ОБЪЕМАМ ПЕРЕРАБОТКИ НЕФТИ И ВЫПУСКУ СВЕТЛЫХ НЕФТЕПРОДУКТОВ, В 2025 Г. ТАКЖЕ БУДЕТ РОСТ

www.interfax.ru/business/

Новости рынков |Аэрофлот в 2025 году ожидает роста пассажиропотока до 5%

- 12 декабря 2024, 11:43

- |

Группа «Аэрофлот» ожидает в 2025 году роста пассажиропотока от нескольких до 5%. Об этом сообщил директор департамента управления сетью и доходами компании Иван Батанов

tass.ru/ekonomika/22649187

Новости рынков |Норникель ждет профицита на рынке никеля в 2024-2025 г. в объеме 150 тыс. тонн

- 10 декабря 2024, 13:12

- |

В 2024 г. на рынке никеля третий год подряд был зафиксирован профицит, но, в отличие от прошлых лет, этот профицит пришелся на сектор высокосортного никеля, поскольку биржевые запасы металла с начала года выросли больше чем на 100 тыс. т, то есть более чем вдвое. Это произошло в основном за счет притока катодного никеля из КНР, произведенного на недавно запущенных мощностях. При этом, учитывая прочие внебиржевые запасы, фактический рост всех запасов никеля в 2024 г. может составить 150 тыс. т, причем аналогичные объемы, вероятно, будут накоплены и в 2025 г., что приведет к очередному году профицитного рынка.

На фоне этого цена никеля к середине 2024 г. упала до 15 500 долл. США/т. Несмотря на снижение процентной ставки ФРС США, масштабную монетарную поддержку ЦБ Китая, который представил самый значительный пакет мер стимулирования экономики с момента пандемии, и новости о производственных ограничениях на ряде проектов в Австралии, Индонезии и Новой Каледонии цена никеля продолжила оставаться под давлением и стабилизировалась в нижней границе диапазона в 15 500-16 000 долл.

( Читать дальше )

Новости рынков |Диасофт ждет рост выручки +57% от продаж страховым компаниям в 2024 году, +108% платежным экосистемам, +30% финансовым рынкам, +30% АБС

- 09 декабря 2024, 17:55

- |

Новости рынков |30% страховых компаний, 2 из 3 расчетных депозитариев, 135 банков — клиенты Диасофт

- 09 декабря 2024, 17:48

- |

Новости рынков |Банк Санкт-Петербург повысил прогноз рентабельности и роста кредитного портфеля на 2024 год

- 22 ноября 2024, 10:56

- |

Банк также повысил прогноз по росту кредитного портфеля на 2024 год до 12% с 10%.

Ожидания по стоимости риска на этот год стали оптимистичнее: менее 100 базисных пунктов (б.п.) вместо около 100 б.п. ранее.

Отношение расходов к доходам в 2024 году прогнозируются на уровне 27-29% против менее 30% ранее.

Банк также представил ожидания на 2025 год. Рентабельность капитала в 2025 году прогнозируется на уровне 20%, рост кредитного портфеля — 7-9%. Стоимость риска в 2025 году ожидается в районе 100 б.п., отношение расходов к доходам — менее 30%.

Банк 22 ноября опубликовал отчет по МСФО за третий квартал.

Рентабельность капитала за 9 месяцев 2024 года составила 26,8%, в III квартале — 27,2%.

Кредитный портфель до вычета резервов за январь-сентябрь 2024 года вырос на 7,8% — до 739,7 млрд рублей.

Стоимость риска за 9 месяцев 2024 года составила 0,8%.

Отношение расходов к доходам за январь-сентябрь 2024 года составило 26,4%, в III квартале — 27,7%.

www.interfax.ru/business/993992

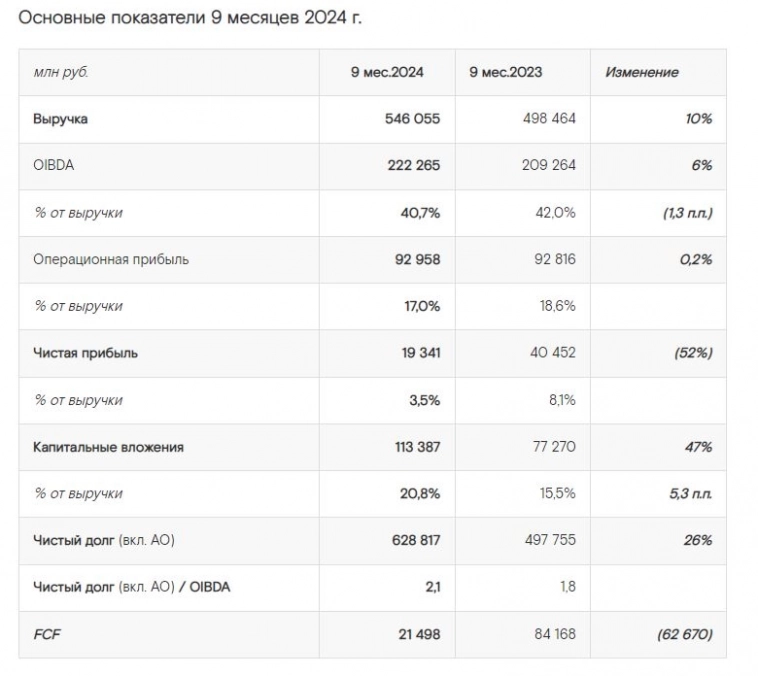

Новости рынков |Выручка Ростелекома за 9 мес 2024 г. по МСФО выросла на 10% г/г, до 546,1 млрд руб, чистая прибыль составила 19,3 млрд руб. против 40,5 млрд руб

- 12 ноября 2024, 09:53

- |

Основные финансовые итоги III квартала 2024 г.

- Выручка по сравнению с III кварталом 2023 г. выросла на 11%, до 193,0 млрд руб.

- Показатель OIBDA вырос на 1%, до 75,1 млрд руб.

- Рентабельность по OIBDA составила 38,9% против 42,6% в III квартале 2023 г.

- Чистый убыток составил (6,7) млрд руб. против чистой прибыли 13,6 млрд руб. в III квартале 2023 г.

- Капитальные вложения[2] выросли на 26%, до 39,5 млрд руб. (20,5% от выручки).

- FCF[3] составил (5,2) млрд руб. против 10,6 млрд руб. за III квартал 2023 г.

- Чистый долг[4], включая обязательства по аренде (АО), вырос на 12% с начала года и составил 628,8 млрд руб., или 2,1х показателя «Чистый долг, включая АО / OIBDA».

Основные финансовые итоги 9 месяцев 2024 г.

- Выручка по сравнению с 9 месяцами 2023 г. выросла на 10%, до 546,1 млрд руб.

- Показатель OIBDA вырос на 6%, до 222,3 млрд руб.

- Рентабельность по OIBDA составила 40,7% против 42,0% за 9 месяцев 2023 г.

- Чистая прибыль составила 19,3 млрд руб. против 40,5 млрд руб. за 9 месяцев 2023 г.

( Читать дальше )

Новости рынков |ВТБ ждет минимальный рост в корпоративном кредитовании и рознице за много лет: будет "засуха" во всех сегментах — Пьянов

- 11 ноября 2024, 16:11

- |

Потребность ВТБ в дополнительном капитале из-за изменения графика повышения антициклической надбавки на 2025г оценивается в 120 млрд руб

tass.ru/ekonomika

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс